Nunca deja de sorprender que el mercado petrolero, siempre lleno de sorpresas, nos sorprenda. Basta con que empecemos a creer que ésta o aquella tendencia esté lo suficientemente establecida, para que la realidad nos saque de la comodidad que teníamos o que deseábamos. Desde el mes de mayo, el mercado de futuros del petróleo había establecido una tendencia al alza en los precios, y los inventarios de petróleo a nivel mundial hablaban de una estrechez en el suministro siguen disminuyendo, mientras la demanda está en niveles récords.

Hoy, el sentimiento en el mercado no es tan positivo como lo era hace un par de semanas. Las minutas de la reunión de la Reserva Federal de los EE.UU. (FED), de fechas julio 25-26, publicadas esta semana, evidencian que algunos funcionarios de la Reserva Federal siguen preocupados con el ritmo de la inflación y dijeron que podrían ser necesarios más aumentos de tasas en el futuro, a menos que cambien las condiciones; las minutas también muestran que dentro de la institución están lejos de tener unanimidad sobre nuevos aumentos en las tasas. Si a eso se le suma las preocupantes noticias que salen de China sobre el estado de su economía, no es del todo sorpresivo que los precios del petróleo hayan reaccionado negativamente.

En efecto, las preocupaciones aumentaron por el desempeño del mercado inmobiliario de China después de que Evergrande Group, una de las mayores empresas del sector en China, se declarará en bancarrota. Esto parece subrayar que, la segunda economía más grande del mundo, que ha crecido a cuestas de la construcción, puede estar lidiando con algo más que una desaceleración de su recuperación económica posterior al COVID.

El mercado petrolero teme que la menor actividad económica en China se refleje en una menor demanda de crudo, que añadiría a una holgura en el suministro que han generado las estrictas políticas monetarias en Occidente. Los inversionistas parecen esperar, o más bien rogar, por medidas gubernamentales que estimulen la economía, más allá de solo el recorte de las tasas de interés en los préstamos, anunciada por el Banco Popular de China.

Por otro lado, estas señales de estrés financiero en el sector inmobiliario chino están poniendo nerviosos a los mercados en general, por el contagio que esta situación pudiera significar en otros sectores de la economía de ese país y más allá. De hecho, hay quienes temen que esta coyuntura pueda derivar hacia una situación reminiscente del colapso de Lehman Brothers en 2008, ya que los vientos macroeconómicos en contra y los incumplimientos de pago de ciertos instrumentos financieros, también se ha extendido a la industria bancaria. Esto ha generado preocupaciones de liquidez en el sector de la “Shadow Banking” (Bancos que no se rigen por las regulaciones de bancos tradicionales).

Según la agencia Reuters, por ejemplo, el Zhongrong International Trust, respaldado por el Estado, uno de los llamados “bancos en la sombra” más grandes, supuestamente dejó de pagar algunas de sus obligaciones a inversionistas, ya que su empresa matriz enfrenta problemas de flujo de efectivo. Así mismo, la empresa promotora Country Garden se encuentra en riesgo de incumplimiento. Si bien los pasivos totales de Country Garden, de 191.700 MM$, son solo el 59% de los de Evergrande, su cartera de proyectos es de 3.121 inmobiliarios, ubicados en todas las provincias de China, en comparación con alrededor de 800 de Evergrande.

Entender la situación es complicada, porque los analistas presienten que los datos provenientes de China pudieran estar manipulados o incompletos; como en el caso de la tasa de desempleo juvenil, que alcanzó un récord de 21%, según cifras publicadas la semana pasada, provocando que Oficina Nacional de Estadística de China suspendiera su publicación.

Las noticias desde EE.UU. esta semana fueron ambiguas, y ayudaron poco a los mercados petroleros. Por un lado la caída de los inventarios de crudo y la continuada reducción de actividad petrolera, al mostrar una reducción de 12 taladros en la actividad de perforación (Baker Hughes), deberían empujar los precios al alza. Por otro lado, la Energy Information Administration (EIA) pronostica que la producción de crudo promediara, durante el 2023, 12,8 MMbpd, un récord, que debería empujar los precios hacia abajo. Parece haber una creciente confianza en que la economía más grande del mundo puede evitar la recesión y eso mitiga, por ahora, las preocupaciones del mercado.

Mientras tanto, la OPEP+, y particularmente Arabia Saudita, está “viendo los toros desde la barrera”, y no dudamos que si la semana entrante no continua la recuperación de los precios observada el jueves y viernes pasados, extendería su recorte hasta el cuarto trimestre.

Así las cosas, los precios del petróleo se movían lateralmente, pero en camino de poner fin a una racha ganadora de siete semanas consecutivas. Después de verse sacudidos por las minutas del FED y la problemática china, los precios petroleros lograron orquestar un pequeño rally el jueves y viernes, lo que ubicó los precios, al cierre del mercado, el 18 de agosto, en 84,8 $/bbl y 81,25 $/bbl para los crudos Brent y WTI, respectivamente; niveles inferiores al cierre de la semana pasada, pero recuperando algo de su dinamismo.

Otras noticias de interés para el mercado energético:

- La petrolera norteamericana, Occidental Petroleum (NYSE: OXY), anunció la compra de Carbon Engineering, una empresa de energía limpia con sede en Canadá, por 1.100 MM$, como parte de sus planes de abatimiento de las emisiones de CO₂. Vicki Hollub, presidente ejecutiva de OXY, dijo que acordó adquirir la empresa canadiense de captura directa de aire, porque: “Occidental y Carbon Engineering pueden acelerar los planes para implementar la tecnología DAC (captura directa de aire) a nivel mundial, en una escala que sea relevante para el clima. Así como hacer de DAC la solución preferida para las empresas que buscan eliminar sus emisiones difíciles de reducir”. En un desarrollo paralelo, la semana pasada, la administración de Joe Biden seleccionó el proyecto de captura de carbono de Oxy, al sur de Corpus Christi, como uno de los dos proyectos que recibirá hasta 1.200 millones de dólares en fondos federales para apoyar el desarrollo de tecnología de absorción de carbono de la atmósfera.

- CODELCO, la estatal chilena del cobre, anunció el nombramiento de Rubén Alvarado, el tercer Presidente Ejecutivo de la compañía en un año, mientras lucha por revertir una caída en su producción y sus ganancias. Con una deuda de 19.000 MM$ y en aumento, lo que está en juego para los tenedores de bonos es cada vez mayor. La producción ha tocado el nivel más bajo en un cuarto de siglo, los costos se han disparado y las leyes del mineral siguen cayendo, lo que pone en peligro su condición de productor número uno del mundo, a pesar de que los precios del cobre se han mantenido más de un 20% por encima del promedio de la última década.

- Mientras la comunidad “upstream” global elogia el descubrimiento del pozo Venus 1-X, en la costa de Namibia, que se especula pudiera contener 6.000 millones de barriles, Impact Oil & Gas, un socio clave en el proyecto liderado por Total Energies (NYSE: TOT), dijo que el costo de desarrollo está mucho más allá de su capacidad de financiación y que buscaría vender su participación del 20%.

Hidrógeno: un actor clave en la Transición Energética

“En el principio creó Dios los cielos y la tierra. Y la tierra estaba desordenada y vacía, y las tinieblas estaban sobre la faz del abismo, y el Espíritu de Dios se movía sobre la faz de las aguas. Y dijo Dios: Sea la luz; y fue la luz. Y vio Dios que la luz era buena; y separó Dios la luz de las tinieblas. Y llamó Dios a la luz Día, y a las tinieblas llamó Noche. Y fue la tarde y la mañana, un día”. Así comienza en el libro del Génesis del Viejo Testamento (1: 1-5) el relato bíblico de la creación.

Si le requerimos a Claude.ai o ChatGPT que escriba un párrafo análogo, pero desde el punto de vista del “Big Bang”, obtendríamos algo parecido a lo siguiente:

“Al principio, hace unos 13.800 millones de años, todo el espacio, materia y energía del Universo se encontraban compactados en una singularidad extremadamente caliente y densa. De repente, esta singularidad comenzó a expandirse rápidamente en una gigantesca explosión conocida como el Big Bang, dando origen al tiempo y al espacio… A medida que se expandía, el Universo se enfriaba lo suficiente para que se formaran los primeros protones y neutrones. Después de algunos minutos, los protones y neutrones se fusionaron formando núcleos de hidrógeno y helio, los elementos más livianos”.

El hidrógeno (H, por su símbolo químico), no solo es el elemento químico más liviano y el más abundante en el universo, constituyendo aproximadamente el 70% de toda la materia, sino que también está llamado a jugar un rol protagónico en la Transición Energética. El hidrógeno es un gas incoloro, inodoro e insípido, en condiciones normales, y se encuentra en la naturaleza combinada con otros elementos, no como gas puro.

El gas hidrógeno fue identificado por primera vez como una sustancia individual por el científico inglés Henry Cavendish, en 1766. Cavendish investigaba las propiedades químicas de los ácidos y las bases, enfocando su trabajo en el “aire inflamable” que se producía cuando ciertos metales reaccionaban con ácidos. Cavendish no entendió del todo que el aire inflamable era un elemento químico. Esa teoría atómica vino después. En 1783, el químico francés, Antoine Lavoisier, demostró que el hidrógeno se combinaba con oxígeno para generar agua, lo que confirmaba la identificación de Cavendish del gas como elemento único. Lavoisier dio al gas su nombre moderno “hidrógeno”: “hydro” que significa agua y “gen” que significa generador.

No fue hasta la década de 1970 que el hidrógeno comenzó a considerarse seriamente como una solución energética. La crisis del petróleo de esa década llevó a gobiernos e investigadores a buscar fuentes de energía alternativas. Una idea era utilizar la electricidad de las plantas de energía nuclear para dividir el agua en hidrógeno y oxígeno a través de la electrólisis. El hidrógeno podría entonces utilizarse como combustible o como medio de almacenamiento de energía. Este interés renovado sentó las bases para la investigación y el desarrollo del hidrógeno durante las siguientes décadas.

El hidrógeno tiene varios atributos clave que lo hacen atractivo como vector de energía sostenible. Como fuente de energía, el hidrógeno libera solo vapor de agua cuando se usa en una celda de combustible o se quema con oxígeno. Se puede utilizar para almacenar y transportar energía de fuentes renovables intermitentes como la solar y la eólica. Quemar hidrógeno proporciona altas temperaturas, ideales para procesos industriales. Y las pilas de combustible de hidrógeno permiten generar energía de manera eficiente con emisiones bajas o nulas.

Hoy en día, el hidrógeno se clasifica en función de su método de producción. El hidrógeno marrón: es producido a partir de combustibles fósiles, principalmente carbón, a través de métodos más antiguos que generan altas emisiones. El hidrógeno marrón tiene la mayor huella de carbono. El hidrógeno azul: es producido a partir de gas natural a través del reformado de metano con vapor. El proceso captura y almacena las emisiones de dióxido de carbono bajo tierra, lo que genera menos emisiones que la producción convencional de hidrógeno. El hidrógeno verde: es producido a través de la electrólisis alimentada por electricidad renovable como la solar o la eólica. La electrólisis divide el agua en hidrógeno y oxígeno usando una corriente eléctrica. El hidrógeno verde da como resultado prácticamente cero emisiones de carbono.

Para que el hidrógeno tenga un impacto significativo como fuente de energía limpia, se requieren inversiones sustanciales en infraestructura e innovaciones tecnológicas. La infraestructura de distribución, como las tuberías, debe construirse para mover el hidrógeno desde los sitios de producción hasta los usuarios finales. También se necesitan reducciones de costos para la producción, el almacenamiento, el transporte y las celdas de combustible de hidrógeno.

Si se pueden superar estos desafíos, el hidrógeno podría emerger como un pilar importante de un sistema energético global descarbonizado a mediados de este siglo. En particular, puede proporcionar una solución para sectores difíciles de electrificar, como la industria pesada (acero, cemento) y el transporte pesado. En la actualidad, la gran mayoría del hidrógeno se destina a usos industriales como la refinación de petróleo y la producción de fertilizantes.

Estos son algunos de los principales productores de hidrógeno en el mundo:

-No es sorpresa que, como en la mayoría de las facetas de la transición energética, China sea actualmente el mayor productor y representa alrededor de un tercio de la producción mundial, 33 millones de toneladas métricas (2021). China produce hidrógeno principalmente a partir del carbón a través de la gasificación.

–Estados Unidos es el segundo mayor productor de hidrógeno. La mayor parte de la producción proviene del gas natural, y parte del carbón; con 10 millones de toneladas métricas (2020).

–Europa: los principales productores incluyen Alemania, Francia, los Países Bajos y Bélgica. La producción de hidrógeno se basa principalmente en gas natural, así como algo de electrólisis utilizando electricidad renovable.

–Arabia Saudita: un importante productor de hidrógeno a partir de gas natural e hidrocarburos. El país aspira a convertirse en un relevante exportador de hidrógeno azul.

Las empresas clave involucradas en la producción de hidrógeno incluyen proveedores de gas industrial como Air Liquide, Linde, Air Products, empresas de energía como Shell, BP y Suncor, y empresas de ingeniería como Siemens. A medida que aumenta la demanda de hidrógeno limpio, se espera que la producción crezca a nivel mundial. En la medida en que el hidrógeno gana terreno en la transición energética, más empresas, sobre todo de petróleo y gas, tomarán un rol más protagónico.

Venezuela tiene ventajas competitivas para ser un productor de hidrógeno azul, al contar con volúmenes importantes de gas metano como materia prima y estructuras geológicas (yacimientos agotados) donde inyectar el CO₂ resultante, bien como parte de un proceso de recuperación mejorada o como secuestro final.

Según la Agencia Internacional de la Energía, la demanda de hidrógeno alcanzó los 94 millones de toneladas ™ en 2021, recuperándose por encima de los niveles previos a la pandemia (91 tm en 2019) y conteniendo una energía equivalente a aproximadamente el 2,5% del consumo de energía final mundial. La mayor parte del aumento provino de los usos tradicionales en la refinación y la industria, aunque la demanda de nuevas aplicaciones creció a unas 40.000 toneladas (un 60% más que en 2020, aunque partiendo de una base muy baja). Se estima un crecimiento anual superior al 5%.

Gran parte del aumento de la demanda de hidrógeno en 2021 se cubrió con hidrógeno producido a partir de combustibles fósiles, lo que significa que no hubo ningún beneficio para mitigar el cambio climático. La producción de hidrógeno de bajas emisiones fue inferior a 1 tm en 2021, procedente prácticamente en su totalidad de plantas que utilizan combustibles fósiles con captura, aprovechamiento y almacenamiento de carbono (CCUS, por sus siglas en inglés).

Aunque en concepto, el uso del hidrógeno sería clave la generación de potencia con reducción de emisiones, lo cierto es que se requieren avances tecnológicos y decisiones políticas para que ese potencial se pueda materializar en las próximas décadas, no solo para su generación, sino también para su transporte y almacenaje.

Venezuela, eventos políticos y otros

La situación político/económica venezolana se encuentra en una encrucijada. La insuficiente recaudación interna y los estancados ingresos petroleros, representan problemas para el régimen, que debe enfrentar un gasto público coherente con las elecciones presidenciales de 2024: evitar mayor devaluación del bolívar; tratar de controlar la inflación; mantener bajo control las crecientes protestas salariales; y mitigar el deterioro de los servicios públicos (electricidad, agua y salud).

El régimen ha intervenido de manera importante en el mercado de divisas, qué sumadas a las ya usuales de Chevron, han mitigado la pendiente de devaluación del bolívar. Durante esta semana de agosto, la depreciación en el mercado paralelo solo alcanzó un 0,7%, manteniendo casi constante la variación mensual en 6,4%.

Sector Hidrocarburos

El tema de producción de crudo, que muestra una ligera mejora con respecto a semanas anteriores, pero a expensas de mayor deterioro al ambiente, merece una breve introducción. En efecto, en el occidente del país parece haber un repunte en el volumen de derrames de crudo en la Costa Oriental del Lago de Maracaibo, que es casi inevitable si se trata de poner a producir infraestructura dañada. Mientras que, en el norte de Monagas, los pobladores reportan mayor volumen de gas arrojado y quemado, al poner a producir pozos sin tener capacidad adicional de manejo de ese gas; gas que por cierto, permitiría aliviar la escasez crónica de gas en todo el país.

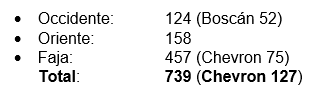

Producción: La actividad petrolera de esta semana logró aumentar la producción tanto en occidente, donde se registraron unos 3,0 Mbpd de producción adicional en la Costa Oriental. Así mismo, en el área del Tejero, en el estado Monagas, se abrieron algunos pozos de crudo liviano. Estos pozos, que producen de yacimientos cuya presión ha caído vertiginosamente, producen cada vez más gas asociado al crudo, gas que forzosamente es venteado. Así las cosas, la producción de la semana fue de 739 Mbpd, distribuidos geográficamente como se muestra a continuación:

La producción de Chevron se mantuvo estable, con un leve incremento en PetroPiar, en la Faja Petrolífera del Orinoco, que permitió enviar al mejorador en Jose, 54 Mbpd, produciendo 51 Mbpd de crudo Hamaca. El crudo remanente, 21 Mbpd, fue mezclado con 10 Mbpd de diluente para producir 31 Mbpd de la segregación Merey 16.

Refinación:Como era de esperarse, no se pudo sostener la operación de las cuatro refinerías, eso según información de fuentes cercanas a la operación, posteriormente confirmadas por fuentes sindicales. La Refinería de Amuay tuvo que ser detenida, aunque no se conocen las razones. Mientras tanto, en la vecina Cardón, continúan los esfuerzos por arrancar la planta de craqueo catalítico, FCC, pero hasta el momento no ha podido estabilizarse. En consecuencia, el crudo y productos intermedios procesados bajó a 260 MMbpd, y la producción de gasolina continua a niveles inferiores al requerimiento del mercado interno.

Exportaciones:El menor nivel de procesamiento en las refinerías abrió la puerta a un incremento temporal en las exportaciones. Las exportaciones de Chevron a EE.UU. están promediando 144 Mbpd para el mes, que podría variar en función del manejo de tanqueros y la logística en los terminales venezolanos. Las segregaciones exportadas por Chevron incluyen 48 Mbpd de Boscán, 66 Mbpd de Hamaca y 28Mbpd de Merey 16 (que incluye 9 Mbpd de diluente). Si a estos volúmenes se le suma las exportaciones a los destinos usuales de China, Cuba y el trueque con Europa, da como resultado exportaciones totales de 520 Mbpd, que se puede esperar incremente si continúan las fallas en las refinerías nacionales.

—

*La ilustración generada utilizando Midjourney, realizada por Luis A. Pacheco, es cortesía del autor al editor de La Gran Aldea.

—

*M. Juan Szabo, Analista Internacional.

*Luis A. Pacheco, non-resident fellow at the Baker Institute Center for Energy Studies.